Что будет если бывший муж не выплачивает долг по кредиту

Последняя редакция 17 июля 2020

Время на прочтение 2 минуты

Просмотров 6399

![]()

После развода могут неожиданно возникнуть неприятные сюрпризы в виде непонятно откуда взявшихся долгов. Жена может и знать о кредите, оформленном на супруга, но для нее станет новостью то, что теперь она должна его выплачивать из своих доходов. Мы бы хотели разъяснить, что делать и как поступить женщине, если бывший муж не платит кредит, взятый на момент брака.

Нужно ли после развода рассчитываться по долгам мужа?

Банки, МФО и коллекторы способны на многое, чтобы вернуть свои долги, и часто пускаются на ухищрения: бывшую жену могут запугивать, шантажировать, применять к ней психологическое насилие – что угодно, лишь бы заставить ее открыть кошелек и начать платить по чужому долгу.

Вы не обязаны платить после развода за своего мужа, если:

- вы не являетесь поручителем по кредитному договору;

- вы не ставили никаких подписей в кредитном договоре;

- кредитные деньги не были потрачены на потребности семьи.

Что делать, если бывший муж не платит кредит?

В некоторых ситуациях обязанность по уплате кредита все же переходит на супругу. Например, если она была поручителем по кредитному договору или несет солидарную ответственность с мужем. Что делать?

Обратиться в суд. Если у вас тяжелое материальное положение, вы физически не можете выплачивать ежемесячный взнос по кредиту, вы можете обратиться в суд, чтобы попросить отсрочку в оплате кредита. Этот вариант подходит в случае, если банк уже просудил долг и дело было передано в ФССП.

Обратиться в банк с запросом на кредитные каникулы или реструктуризацию кредита. Если процедура будет одобрена, вы сможете выплатить кредит по сниженным ставкам, без %, или вовсе получить отсрочку на оплату, в зависимости от условий вашего соглашения с банком.

Обратиться в суд за признанием личного банкротства. Если долг по кредитам составляет выше 300 000 рублей, у вас нет возможности выплачивать такие суммы, вы можете подать заявление о признании несостоятельности в Арбитражный суд, и добиться полного списания кредитных долгов! Процедура длится примерно 7-8 месяцев, и осуществляется через финансового управляющего.

Могут ли долги мужа перейти на жену?

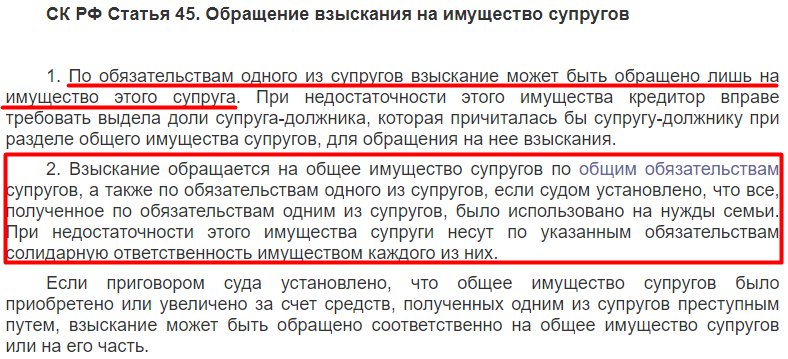

Согласно положениям ст. 45 СК РФ, в случае, если имущества одного из супругов будет недостаточно для расчета по кредитам, то кредиторы могут обратить взыскание на собственность, которая была нажита в браке. Но и тут могут взыскать только долю, которая причитается супругу-должнику.

Если же у супругов были общие обязательства, что грозит жене? Кредиторы могут взыскать:

- совместно нажитое имущество;

- личное имущество супругов (то, которое перешло в дар или по наследству, или же было приобретено до брака).

Общие обязательства – это случаи, когда кредит брался на нужды семьи. Например, на расширение жилья, на ремонт, приобретение автомобиля для семейных поездок и так далее. В таком случае мы говорим о солидарной ответственности – отвечать по кредиту должны оба супруга.

Кредит в банке: переходит ли он на детей?

До 18-летия дети не могут отвечать по долгам родителей, они защищены законодательством вследствие несовершеннолетнего возраста. Однако долги могут перейти на взрослых детей, если они достались по наследству.

Тут есть важный нюанс: если ребенок откажется от наследования имущества умершего родителя, то банки не смогут предъявить к нему претензии по поводу долга.

Мы решим вашу проблему с долгами.

Бесплатная консультация юриста.

Документы для банкротства

(4 оценок, среднее: 5,00 из 5)

Загрузка…

![]()

Автор статьи Константин Милантьев

Публикаций 118

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Семейные отношения предполагают режим общей собственности. Всё, что приобретают муж с женой в браке, становится совместным (за исключением ограниченных случаев). Это же касается и долгов, которые направлялись на семейные нужны. Поэтому многих интересует, что будет, если бывший муж не платит кредит? Какие последствия могут быть у супруги, сможет ли банк возложить на неё ответственность, полностью или частично? Всё зависит от ряда обстоятельств и факторов.

Что относится к общему имуществу

Гражданский кодекс РФ, в статье 256, устанавливает, что вместе нажитое имущество относится к общей собственности супругов (исключение – наличие брачного договора, который вправе определять иные доли и порядок раздела). Позиция законодателя подтверждается и в статье 34 Семейного кодекса РФ.

Получается, что всё, что приобретено мужем и женой в период действия их брачных отношений (не считая объектов и прав, полученных безвозмездно, например, в дар или по наследству), будет делиться поровну. Кредит, взятый в браке, а также любой другой заем, также относится к имуществу, которое будет считаться совместным.

Соответственно, после развода делится не только собственность, но и кредиты. На практике ситуация более сложная, чем это кажется на первый взгляд. Всё дело в статье 391 ГК РФ, которая устанавливает, что перевод долга возможен только с согласия кредитора.

Оплата кредитов раздельно, после расторжения брака, станет возможным только в том случае, если банк даст своё согласие на такой раздел. Согласие может быть выражено как в тексте договора, так и отдельным соглашением.

Последствия неоплаты для супруги

Несмотря на то, что кредит оформлен на мужа, бывшая жена может быть прямо заинтересована в своевременном погашении им задолженности по следующим причинам:

- она выступала в качестве поручителя. В таком случае обязательство может быть переложено на неё;

- супруга постоянно получает звонки и сообщения от службы взыскания или коллекторов, так как указана в качестве контактного лица;

- долг увеличивается, и супруга переживает о возможности переложить на неё обязательство (при согласии на это банка).

Ещё одна опасность заключается в том, что после оплаты кредита, который был взят на семейные нужды, супруг может попытаться взыскать с жены компенсацию. Это возможно, если он не смог разделить обязательство из-за несогласия кредитора.

Что делать, если бывший муж не платит кредит

Если бывший супруг не исполняет свои обязательства по кредиту, жене стоит предпринять ряд мер для обеспечения собственной выгоды и спокойствия:

- изучить договор на предмет наличия согласия банка о переводе долга. Скорее всего, такой пункт будет отсутствовать, но лучше убедиться;

- просмотреть документы и уточнить, не заключался ли договор залога, где предметом выступает собственность, доставшаяся после развода жене. Если документы отсутствуют, можно обратиться в банк;

- направить в банк или коллекторам заявление об отказе от обработки персональных данных. Это поможет минимизировать постоянные навязчивые звонки и обращения.

Некоторые действия нужно сделать в процессе раздела имущества. Так, если супруг не потребует раздела кредита вместе с остальными объектами, то это и не будет произведено, а если потребует, то именно он должен будет доказать, что средства тратились исключительно на семейные нужды, а не на его личные. Данная позиция подтверждается и судебной практикой.

Но всё же первое, что нужно будет сделать супруге после расторжения брака – сообщить в банк или службу судебных приставов о том, что семейные отношения с непосредственным должником были прекращены. Дополнительно нужно предоставить документ, подтверждающий данный факт (свидетельство о разводе или судебное решение).

Если приставы продолжают процесс взыскания с имущества, которое является личным имуществом жены, их действия можно оспорить через суд, вышестоящий орган или в прокуратуру. В первую очередь нужно подготовить доказательства принадлежности вещей и иного имущества, которое принадлежит супруге.

Если жена выступает созаёмщиком

Если же супруга выступала в договоре в качестве созаёмщика, то она имеет точно такие же обязательства перед банком, как и её супруг, независимо от того, на что были расходованы средства. Банк сможет требовать с неё средства через суд, на совершенно законных основаниях.

В таком случае невозможно доказать, что супруга не знала об оформлении кредитного договора, так как лично ставила подпись в тексте.

Банк сможет обратить взыскание как на общее имущество супругов, так и на личное, принадлежащее каждому их них, если общего будет недостаточно.

Наследование кредита при смерти бывшего мужа

Бывший супруг не может выступать в качестве наследодателя по закону для своей бывшей жены. Только действующий брак даёт наследственные права. Но возможны ситуации, когда супруга может получить обязательства, несмотря на факт развода:

- наследование произведено по завещанию;

- наследниками выступают общие несовершеннолетние дети, представителями которых является супруга.

Важно помнить, что долги являются неотъемлемой частью наследства, нельзя отказаться от них, но получить иное имущество из наследственной массы. Но кредиторы не вправе рассчитывать на взыскание сверх стоимости наследственной массы, поэтому уйти в минус, получив наследство, не получится.

Если задолженность по кредитам слишком высокая и оставшееся имущество не принесёт выгоды, от наследства можно отказаться вовсе. Законодательство допускает такую возможность. Если же наследниками являются несовершеннолетние дети, то органы опеки и попечительства должны дать согласие на подобный отказ.

Подведём итоги

После расторжения брака, муж может перестать выплачивать кредиты, оформленные на него в период семейных отношений. Супруга, в некоторых случаях, может получить обязательства по их погашению. Это возможно, если муж сможет разделить задолженность, доказав, что средства брались исключительно на семейные нужды, а также, если она выступала созаёмщиком или поручителем. В остальных ситуациях поводов для переживаний нет.

В целях взыскания просроченного кредита банки и коллекторы могут звонить не только близким родственникам должника, но и бывшим супругам. Разговоры ведутся в хамском и нахальном тоне, кредиторы, не стесняясь, пугают и требуют оплаты за чужие долги с незнакомых людей.

Что будет, если бывший муж не платит кредит, взятый в браке? Действительно ли ответственность будет нести его жена?

Главная цель кредиторов — запугать человека в телефонном разговоре, принудить его к активным действиям. Если не оплата чужого кредита, то хотя бы давление на бывшего супруга. Нередко кредиторы так и заявляют: «хотите вы или нет, но мы будем и дальше вам звонить…».

Нужно ли платить по кредитам мужа после развода?

Давайте разберемся с юридической точки зрения. По закону каждый заемщик отвечает за свои кредиты самостоятельно.

Ответственность третьей стороны (жены в данном случае) оформляется документально, но исключительно по ее письменному согласию. Говоря простыми словами, подписан договор поручительства. Если жена поручалась за супруга при оформлении кредита, требования кредиторов будут законными.

В целом ответственность лежит на втором супруге, если:

- тот взял на себя обязательства поручительства;

- тот подписал договор, взяв на себя аналогичные обязательства по долгу (кроме поручительства) — созаемщик;

- кредитные средства были взяты и потрачены на потребности семьи, что подтверждается документально.

В остальных ситуациях банк и коллекторы не вправе что-либо требовать от бывших жен и мужей за долги их партнеров, тем более после развода.

Телефонные угрозы и письменные требования считаются нарушением действующего законодательства. Если вам звонят из банка или МФО и требуют расплатиться за бывшего супруга – сообщите, что к долгу не имеете отношения и подайте жалобу в ЦБ.

Если бывший муж не хочет платить кредит, и вас третируют коллекторы по чужому фактически долгу — нужно жаловаться в ФССП. Если звучат угрозы и намеки на физическое насилие — не ждите, звоните в полицию, пишите в Прокуратуру. В этой статье представлены образцы жалоб. Советуем проконсультироваться с юристом, как бороться в вашей ситуации — позвонить сейчас.

На практике долги бывших мужей в 95% случаев остаются их личными проблемами. Звонки из кредитных организаций осуществляются только с целью:

- запугать знакомых должника;

- заставить их действовать и давить на должника, чтобы прекратить требования.

Банки пользуются юридической неграмотностью населения и необоснованно угрожают судебными приставами, которые вот-вот придут, чтобы арестовать и изъять имущество, или ответственностью, которая на самом деле является лишь их фантазией.

Могут ли долги мужа перейти на жену: что говорит закон?

Часто при разговорах представители банков и коллекторы ссылаются на ст. 45 СК РФ, которую мы процитировали выше. Смысл законного положения заключается в следующем: заемщик отвечает по своим долгам собственным имуществом и доходами. Но если его единоличного имущества недостаточно, кредитор может взыскать собственность, которая была нажита в браке.

В действительности эта статья применяется очень редко — кредитору необходимо в судебном порядке доказать, что кредитные средства тратились на нужды семьи. То есть потребуются свидетельства, материальные и документальные доказательства:

- показания свидетелей;

- чеки из магазинов;

- зарегистрированное имущество, которое приобреталось на эти деньги.

В остальных случаях требовать что-либо от второго супруга кредитор не вправе.

Применить ст. 45 СК на практике очень сложно. Причины следующие:

- Кредиторы могут обратить взыскание только на имущество, которое бы досталось второму супругу вследствие развода. Если у пары действует брачный контракт, по которому должнику достается, скажем, 90% имущества, то кредиторы, соответственно, смогут взыскать только оставшиеся 10% у второго супруга.

Если брачного контракта или соглашения о разводе нет — для обращения взыскания на долю в общей собственности нужно сначала провести выдел доли супруга-должника, и только потом проводить реализацию.

То есть раздел имущества будет проводиться в судебном порядке, а это сложная и длительная процедура, бывшая жена/муж вправе подавать возражения и всячески затягивать дела.

Взыскание может осуществляться только на основании исполнительного листа, заведенного в ФССП после вынесения судебного решения. Судебные приставы не могут взыскать:

- единственное жилье;

- технику и мебель в доме;

- сельскохозяйственные постройки;

- домашний скот и инструменты;

- профессиональное оборудование должника;

- всё, необходимое по инвалидности и состоянию здоровья — автомобиль и др.

Перечисленное имущество не заберут ни за какие долги. Это незаконно.

Банковские юристы подтверждают, что обращение взыскания на имущество бывшего супруга должника рассматривается, только когда собственность действительно дорогостоящая и ликвидная, то есть ее реально продать в долях — например, это большой земельный участок, акции, элитная недвижимость и тому подобные активы.

Переходит ли долг на детей или на других родственников?

Долг по кредиту не может переходить на детей, родителей или на других лиц, если их обязательства не зафиксированы в договоре. Права несовершеннолетних детей защищены законодательством и органом опеки и попечительства, их интересы ни в коем случае не должны нарушаться.

Соответственно, кредиторы не предъявляют требований к детям должников, кроме как в порядке наследования.

Что касается родственников — они могут пострадать в двух случаях:

- они письменно подтвердили обязательства по оплате кредита за родственника — то есть кредит изначально взяли двое заемщиков (созаемщиков — должник и родственник), или кредитный договор подписал должник, а родственник подписал договор поручительства за этого должника;

- у них с должником есть общее имущество: например, доля в земельном участке, квартире. В таком случае имущество может быть изъято, реализовано, а доля другого собственника будет возвращена в денежном эквиваленте.

Что грозит жене, если у бывших супругов совместные обязательства?

У супругов могут быть общие обязательства только в следующих ситуациях:

- Супруги брали жилье в ипотеку. По подобным договорам недвижимость выступает предметом залога до тех пор, пока долг не будет погашен в полном объеме. Оба супруга несут солидарную ответственность. То есть если не платит один, то второй будет обязан вносить платежи, иначе квартира будет изъята.

- Созаемщик и поручители. Если за кредитом пришли вместе, в договоре указаны оба, подписали тоже оба супруга — логично, что банк может предъявить требование как обоим, так и любому из пары. Если второй супруг по договору взял на себя обязательства, то он тоже несет ответственность за внесение платежей.

- Кредитные средства были взяты и потрачены на цели, которые оправдываются потребностями семьи. Например, если в заявке при оформлении кредита указать, что цель займа — ремонт в доме, и затем действительно потратить деньги на ремонт (что видно, например, из выписки по счету). Будет считаться, что деньги брались на семейные нужды. При возникновении долга банки вправе воспользоваться подтверждением.

Однако судебная практика показывает, что банки не будут заморачиваться и подавать иск бывшей жене, если бывший муж не платит кредит, взятый в браке. Слишком сложно доказывать совместные цели использования кредита. Иск предъявят только тому, кто был заемщиком по договору — бывшему мужу. Бывшую жену пригласят в суд как третье лицо (не ответчик), чтобы она могла выразить свое мнение относительно иска.

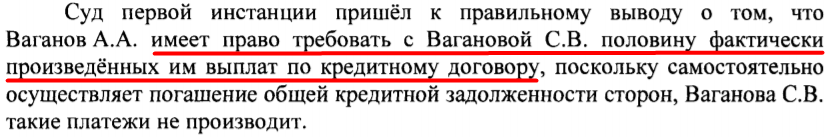

Бывший супруг вправе предъявить жене иск о взыскании с нее половины денег, выплаченных им после расторжения брака по совместному займу — такие разъяснения дал Верховный суд по аналогичному делу:

Дело № 18-КП8-201 от 20.11.2018

Во всех перечисленных ситуациях семейный статус супругов на текущий момент не имеет значения. Нельзя после развода просто отказаться от ипотеки, ответственность остается действительной до конца кредитного срока.

Кредиторы звонят без остановки: что делать?

Если вы не брали на себя совместных обязательств, не подписывали договор поручительства, все требования будут считаться незаконными. С коллекторами можно бороться, обращаясь в правоохранительные органы, в ФССП, которая ведет реестр коллекторских агентств, и в другие государственные ведомства. Что делать, если звонят коллекторы, мы подробно рассказали в этой статье.

Однако это не решит основную проблему — задолженность и ответственность по договору. Снять ее без возврата денежных средств на данный момент можно только через процедуру признания банкротства в суде.

Банкротство выгодно, если:

- у вас с бывшим супругом совместные обязательства;

- вы тоже имеете просроченные долги.

Вы можете обратиться в Арбитражный суд при следующих обстоятельствах:

- сумма долгов в совокупности достигает 350 000 рублей;

- у вас нет дохода для расчета по кредитам;

- вы не владеете имуществом, которое бы можно было продать в счет погашения требований (единственное жилье и другие защищенные объекты не в счет).

Подробнее о банкротстве физических лиц в судебном порядке читайте здесь.

В сентябре 2020 вступает в силу упрощенное внесудебное банкротство, которое предусматривает списание долгов бесплатно через МФЦ, но требования построже:

- Долг от 50 тыс. до 500тыс. руб.;

- Исполнительные производства окончены по ч.4 п.1 ст.46 ФЗ №229, и новых дел в ФССП не открыто.

Процедура внесудебного банкротства еще дорабатывается, мы рассказали о ней в этой статье.

Если вам нужна юридическая помощь в процессе признания финансовой несостоятельности — обращайтесь. Мы бесплатно проконсультируем вас, и поможем пройти процедуру с минимальными последствиями.

Наша команда

Максим Поляк

Руководитель департамента сопровождения процедур банкротства

Андрей Холуев

Юрист департамента подготовки заявления

Екатерина Урываева

Юрист отдела банкротства физических лиц

Исраил Хашагульгов

Ведущий юрист судебного департамента

Никита Облезнев

Ведущий эксперт по списанию долгов

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты